г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

28.07.2023

Можно ли отнести на вычеты выплаченные авансы за товары, работы или услуги резидентам Республики Казахстан которые не были не удовлетворены в течение трех лет?

В соответствии п.1 и 3 статьи 242 Налогового Кодекса Республики Казахстан расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода с учетом положений, установленных настоящей статьей и статьями 243 – 263 Налогового Кодекса, за исключением расходов, не подлежащих вычету в соответствии с Налоговым Кодексом.

Вычеты производятся налогоплательщиком по фактически произведенным расходам при наличии документов, подтверждающих такие расходы, связанные с его деятельностью, направленной на получение дохода.

Согласно пп. 1) и 2) п. 1 статьи 248 Налогового Кодекса Республики Казахстан если иное не установлено п. 7 статьи 248 Налогового Кодекса, сомнительными требованиями признаются требования:

В пп. 50) п.1 статьи 1 Налогового Кодекса Республики Казахстан определено, что реализация – это отгрузка и (или) передача товаров либо иного имущества, выполнение работ, оказание услуг с целью продажи, обмена, безвозмездной передачи, передача имущества по договору лизинга, а также передача заложенных товаров залогодержателю при неисполнении должником обеспеченного залогом обязательства.

Согласно пп. 1), 2) п.2, пп. 1), 2) п.3 статьи 248 Налогового Кодекса Республики Казахстан сомнительные требования подлежат вычету у лица, осуществившего:

Сомнительные требования подлежат вычету у лица:

В пп. 1) и 2) п. 8, п. 9 статьи 248 Налогового Кодекса Республики Казахстан указано, что если иное не предусмотрено п. 9 статьи 248 Налогового Кодекса, отнесение налогоплательщиком сомнительных требований на вычеты производится при одновременном соблюдении следующих условий:

В случае, предусмотренном пп. 2) п. 1 статьи 248 Налогового Кодекса, помимо указанных в п. 8 статьи 248 Налогового Кодекса документов, дополнительно необходимо наличие копии определения суда о завершении процедуры банкротства.

Выводы:

#аванс

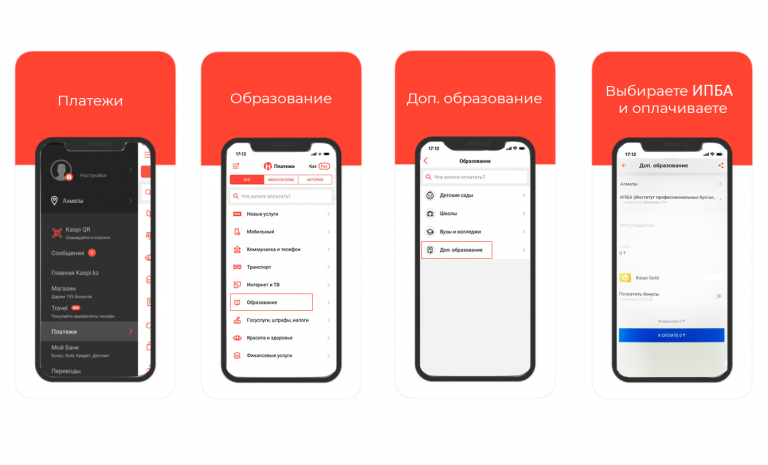

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК