г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

26.07.2023

Организация осуществляет бухгалтерский учет в соответствии с МСФО. Включается ли вознаграждение (проценты) по лизингу и по кредитам, взятым на покупку оборудования купленного в лизинг в себестоимости выпускаемой продукции?

В статье 2 Закона Республики Казахстан «О финансовом лизинге» определено, что:

Согласно п.1 статьи 565 Гражданского Кодекса Республики Казахстан (Особенная часть) по договору лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у продавца и предоставить лизингополучателю это имущество во временное владение и пользование за плату.

В статье 566 Гражданского Кодекса Республики Казахстан (Особенная часть) указано, что

В статье 21 Закона Республики Казахстан «О финансовом лизинге» указано, что лизинговые платежи - это периодические платежи, представляющие собой общую сумму платежей по договору лизинга за весь срок действия договора лизинга, которые должны быть рассчитаны с учетом возмещения всей или существенной части стоимости предмета лизинга по цене на момент заключения договора лизинга и осуществляемые на протяжении срока действия договора лизинга, которые включают в себя:

Согласно статье 22 Закона Республики Казахстан «О финансовом лизинге», учет лизинга осуществляется в соответствии с требованиями законодательства по бухгалтерскому учету.

В п.5 Приказа Министра финансов Республики Казахстан «Об утверждении Правил ведения бухгалтерского учета» указано, что финансовая отчетность достоверно и в полном объеме представляет информацию о финансовом положении, его изменениях, а также финансовых результатах деятельности субъекта.

Субъекты ведут бухгалтерский учет, составляют и представляют финансовую отчетность согласно требованию законодательства Республики, Казахстан о бухгалтерском учете и финансовой отчетности в соответствии с их принадлежностью к малому, среднему и крупному предпринимательству.

В соответствии с п. 3, 3-1, 3-2 и 4 статьи 2 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности» субъекты малого предпринимательства, а также юридические лица, осуществляющие деятельность исключительно через обменные пункты на основании лицензии Национального Банка Республики Казахстан на обменные операции с наличной иностранной валютой, осуществляют составление финансовой отчетности в соответствии с национальным стандартом, если иное не предусмотрено статьей 2 Закона «О бухгалтерском учете и финансовой отчетности».

Субъекты среднего предпринимательства, а также государственные предприятия, основанные на праве оперативного управления (казенные предприятия), составляют финансовую отчетность в соответствии с международным стандартом для малого и среднего бизнеса, если иное не предусмотрено статьей 2 Закона «О бухгалтерском учете и финансовой отчетности».

Субъекты малого и среднего предпринимательства, являющиеся организациями, осуществляющими микрофинансовую деятельность, осуществляют ведение бухгалтерского учета и составление финансовой отчетности в соответствии с международным стандартом для малого и среднего бизнеса и нормативными правовыми актами Национального Банка Республики Казахстан по вопросам бухгалтерского учета и финансовой отчетности.

Субъекты крупного предпринимательства и организации публичного интереса обязаны составлять финансовую отчетность в соответствии с международными стандартами.

В Приложении A МСФО (IFRS) 16 «Аренда» определено, что:

Дата начала аренды – это дата, на которую арендодатель делает базовый актив доступным для использования арендатором.

Финансовая аренда –это аренда, в рамках которой осуществляется передача практически всех рисков и выгод, связанных с правом собственности на базовый актив.

Фиксированные платежи – это платежи, осуществляемые арендатором в пользу арендодателя за право пользования базовым активом в течение срока аренды, за исключением переменных арендных платежей.

Процентная ставка, заложенная в договоре аренды - процентная ставка, при использовании которой приведенная стоимость (a) арендных платежей и (b) негарантированной ликвидационной стоимости становится равна сумме (i) справедливой стоимости базового актива и (ii) первоначальных прямых затрат арендодателя.

Аренда – это договор или часть договора, согласно которому(ой) передается право пользования активом (базовый актив) в течение определенного периода в обмен на возмещение.

Арендные платежи – это платежи, осуществляемые арендатором в пользу арендодателя в связи с правом пользования базовым активом в течение срока аренды, которые включают в себя следующее:

В случае арендатора арендные платежи также включают суммы, которые, как ожидается, будут уплачены арендатором по гарантиям ликвидационной стоимости.

Арендные платежи не включают платежи, относимые на компоненты договора, которые не являются арендой, за исключением случаев, когда арендатор решает объединить компоненты, которые не являются арендой, с компонентом аренды и учитывать их как один компонент аренды.

Гарантия ликвидационной стоимости – это гарантия, предоставляемая арендодателю стороной, не связанной с арендодателем, в отношении того, что стоимость (или часть стоимости) базового актива в конце аренды составит как минимум указанную сумму.

Актив в форме права пользования – это актив, который представляет собой право арендатора использовать базовый актив в течение срока аренды.

Базовый актив – это актив, являющийся объектом аренды, право на использование которого было предоставлено арендатору арендодателем.

Переменные арендные платежи – это часть платежей, осуществляемых арендатором в пользу арендодателя за право использовать базовый актив в течение срока аренды, которая варьируется в соответствии с изменениями фактов и обстоятельств, возникших после даты начала аренды, кроме течения времени.

Согласно п. 38 МСФО (IFRS) 16 «Аренда» после даты начала аренды арендатор должен признавать в составе прибыли или убытка (за исключением случаев, когда затраты включаются в балансовую стоимость другого актива с использованием других применимых стандартов) обе следующие величины:

(a) проценты по обязательству по аренде; и

(b) переменные арендные платежи, не включенные в оценку обязательства по аренде в периоде, в котором наступает событие или условие, приводящее к осуществлению таких платежей.

В п. 25 МСФО (IFRS) 16 «Аренда» указано, что арендатор применяет МСФО (IAS) 2 «Запасы» в отношении затрат, которые понесены в течение определенного периода вследствие наличия актива в форме права пользования для производства запасов в течение такого периода. Обязанности в отношении таких затрат, учитываемые с применением настоящего стандарта или МСФО (IAS) 2, признаются и оцениваются с применением МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы».

Согласно п. 2 и 3 МСФО (IAS) 2 «Запасы» стандарт (МСФО (IAS) 2) применяется в отношении всех запасов, за исключением следующих:

(a) незавершенное производство, возникающее по договорам на строительство, включая непосредственно связанные с ними договоры на предоставление услуг (см. МСФО (IAS) 11 «Договоры на строительство»);

(b) финансовые инструменты (см. МСФО (IAS) 32 «Финансовые инструменты: представление» и МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»); и

(c) биологические активы, относящиеся к сельскохозяйственной деятельности, и сельскохозяйственная продукция в момент ее сбора (см. МСФО (IAS) 41 «Сельское хозяйство»).

МСФО (IAS) 2 не применяется к оценке запасов, которыми владеют:

(a) производители сельскохозяйственной продукции и продукции лесного хозяйства, сельскохозяйственной продукции после ее сбора, а также полезных ископаемых и продуктов переработки полезных ископаемых при условии, что они оцениваются по чистой возможной цене продажи в соответствии с принятой практикой учета в этих отраслях. Если такие запасы оцениваются по чистой возможной цене продажи, изменения в этой цене признаются в составе прибыли или убытка за период, когда эти изменения произошли;

(b) товарные брокеры-трейдеры, которые оценивают свои запасы по справедливой стоимости за вычетом затрат на их продажу. Если такие запасы оцениваются по справедливой стоимости за вычетом затрат на их продажу, изменения справедливой стоимости за вычетом затрат на их продажу признаются в составе прибыли или убытка за период, когда эти изменения произошли.

В п. 6 МСФО (IAS) 2 «Запасы» определено что запасы – это активы:

(a) предназначенные для продажи в ходе обычной деятельности;

(c) находящиеся в виде сырья или материалов, которые будут потребляться в процессе производства или оказания услуг.

Согласно п. 8, 10, 11, 12,15,16 и 17 МСФО (IAS) 2 «Запасы» к запасам относится готовая продукция или незавершенное производство организации, включая сырье и материалы, предназначенные для использования в процессе производства.

Себестоимость запасов должна включать все затраты на приобретение, затраты на переработку и прочие затраты, понесенные для того, чтобы обеспечить текущее местонахождение и состояние запасов.

Затраты на приобретение запасов включают в себя цену покупки, импортные пошлины и прочие налоги (за исключением тех, которые впоследствии возмещаются организации налоговыми органами), а также затраты на транспортировку, погрузку-разгрузку и прочие затраты, непосредственно относящиеся к приобретению готовой продукции, материалов и услуг. Торговые скидки, уступки и прочие аналогичные статьи подлежат вычету при определении затрат на приобретение.

Затраты на переработку запасов включают в себя затраты, такие как прямые затраты на оплату труда, которые непосредственно связаны с производством продукции. Они также включают систематически распределенные постоянные и переменные производственные накладные расходы, возникающие при переработке сырья в готовую продукцию. Постоянные производственные накладные расходы – это косвенные производственные затраты, которые остаются относительно неизменными независимо от объема производства, например амортизация и обслуживание производственных зданий и оборудования, а также связанные с производством управленческие и административные затраты. Переменные производственные накладные расходы – это косвенные производственные затраты, которые находятся в прямой или практически прямой зависимости от объема производства, например косвенные затраты на сырье или косвенные затраты на оплату труда.

Прочие затраты включаются в себестоимость запасов только в той мере, в которой они были понесены для обеспечения текущего местонахождения и состояния запасов. Например, может быть целесообразным включение в себестоимость запасов непроизводственных накладных расходов или затрат по разработке продуктов для конкретных клиентов.

Примерами затрат, не включаемых в себестоимость запасов и признаваемых в качестве расходов в период возникновения, являются:

(b) затраты на хранение, если только они не требуются в процессе производства для перехода к следующей стадии производства;

(c) административные накладные расходы, которые не способствуют обеспечению текущего местонахождения и состояния запасов; и

(d) затраты на продажу.

МСФО (IAS) 23 «Затраты по заимствованиям» определяет те редкие случаи, когда затраты по заимствованиям включаются в себестоимость запасов.

В соответствие с п. 2 - 4 МСФО (IAS) 23 «Затраты по заимствованиям» организация должна применять МСФО (IAS) 23 для учета затрат по заимствованиям.

МСФО (IAS) 23 не касается фактической или вмененной стоимости собственного капитала, включая привилегированные акции, не классифицированные как обязательства.

Организация не обязана применять МСФО (IAS) 23 к затратам по заимствованиям, непосредственно относящимся к приобретению, строительству или производству:

Согласно п. 7 и 8 МСФО (IAS) 23 «Затраты по заимствованиям» в зависимости от обстоятельств, квалифицируемыми активами могут быть любые из указанных:

(a) запасы;

(b) производственные мощности;

(c) электрогенерирующие мощности;

(d) нематериальные активы;

(e) инвестиционная недвижимость.

Финансовые активы и запасы, производимые или иным образом создаваемые в течение короткого периода времени, не являются квалифицируемыми активами.

Активы, готовые к использованию по назначению или для продажи на момент приобретения, не являются квалифицируемыми активами.

Организация должна капитализировать затраты по заимствованиям, непосредственно относящиеся к приобретению, строительству или производству квалифицируемого актива, путем их включения в первоначальную стоимость этого актива. Организация должна признавать прочие затраты по заимствованиям в качестве расходов в том периоде, в котором они понесены.

В п.5 МСФО (IAS) 23 «Затраты по заимствованиям» определено, что:

Затраты по заимствованиям – это процентные и другие затраты, которые организация несет в связи с получением заемных средств.

Квалифицируемый актив – это актив, подготовка которого к использованию по назначению или для продажи обязательно требует значительного времени.

Выводы:

Так же необходимо учесть и то что поскольку оборудование на момент приобретения готово к использованию по назначению, а значит так же оно не соответствует согласно МСФО (IAS) 23 определению квалифицируемого актива.

А вознаграждения (проценты) по лизингу согласно МСФО (IFRS) 16 «Аренда» необходимо относить на расходы периода в котором они понесены.

Следовательно, вознаграждение (проценты) по лизингу и по займам (кредитам), взятым на покупку оборудования купленного в лизинг и которое участвует в производстве готовой продукции не включаются себестоимость выпускаемой продукции. Данные расходы необходимо отражать в качестве расходов в том периоде, в котором они понесены.

#МСФО

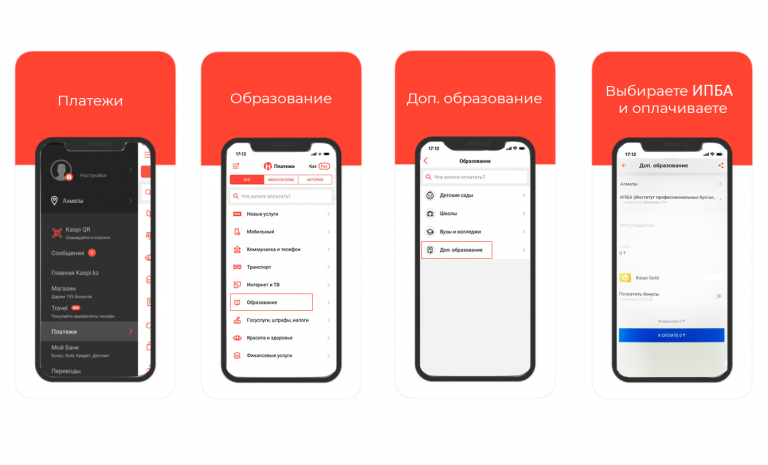

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК