г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

17.11.2022

Должна ли организация отвечать на полученное извещение о допущенных нарушениях, выявленных по результатам камерального контроля?

В п.1 и 2 статьи 94 Налогового Кодекса Республики Казахстан указано, что камеральным контролем является контроль, осуществляемый налоговыми органами на основе изучения и анализа представленной налогоплательщиком (налоговым агентом) налоговой отчетности, сведений уполномоченных государственных органов, а также других документов и сведений о деятельности налогоплательщика.

Камеральный контроль является составной частью системы управления рисками (СУР).

Целью камерального контроля является предоставление налогоплательщику права самостоятельного устранения нарушений, выявленных налоговыми органами по результатам камерального контроля, путем постановки на регистрационный учет в налоговых органах и (или) представления налоговой отчетности в соответствии со статьей 96 Налогового Кодекса и (или) уплаты налогов и платежей в бюджет.

В соответствии с п. 1 статьи 96 Налогового Кодекса Республики Казахстан, в случае выявления нарушений по результатам камерального контроля оформляются:

по нарушениям с высокой степенью риска – уведомление об устранении нарушений, выявленных налоговыми органами по результатам камерального контроля, с приложением описания выявленных нарушений;

по нарушениям со средней степенью риска – извещение о нарушениях, выявленных по результатам камерального контроля, с приложением описания выявленных нарушений.

Извещение о нарушениях, выявленных по результатам камерального контроля, направляется налогоплательщику (налоговому агенту) в срок, не позднее десяти рабочих дней со дня выявления нарушений в налоговой отчетности, для сведения.

Форма извещения о нарушениях, выявленных по результатам камерального контроля, устанавливается уполномоченным органом.

Положения пункта 1 статьи 96 Налогового Кодекса не распространяются на нарушения с незначительной степенью риска, выявленные по результатам камерального контроля, и учитываются в СУР.

Согласно п.1,2 и 4, пп.1) – 5) п. 5, п. 6 статьи 136 Налогового Кодекса Республики Казахстан

Риском является вероятность неисполнения и (или) неполного исполнения налогового обязательства налогоплательщиком (налоговым агентом), которые могли и (или) могут нанести ущерб государству.

Оценка степени (уровня) рисков осуществляется на основе анализа данных налоговой отчетности, представленной налогоплательщиками (налоговыми агентами), сведений, полученных от уполномоченных государственных органов, организаций, местных исполнительных органов, уполномоченных лиц, а также других документов и (или) сведений о деятельности налогоплательщика (налогового агента).

Области применения СУР:

В п.1 статьи 137 Налогового Кодекса Республики Казахстан указано, что критериями риска является совокупность признаков, по которым производится оценка степени (уровня) риска.

Критерии риска и порядок применения системы управления рисками определяются налоговым органом и являются конфиденциальной информацией, не подлежащей разглашению (в том числе налогоплательщику, по которому произведена оценка степени (уровня) риска), за исключением случаев, установленных пунктами 2 и 3 й статьи 137 Налогового Кодекса.

Исходя из вышеперечисленного, в настоящий момент, нормами Налогового Кодекса не предусмотрено обязательное исполнение извещение о нарушениях, выявленных по результатам камерального контроля, так как извещение направляется для сведения. Поэтому организация в праве не предоставлять пояснение на извещение от УГД и в настоящий момент в нормативно-правовых актах не предусмотрена за это ответственность.

Однако рекомендовано, для исключения ошибок в учете как в бухгалтерском, так и налоговом, проверить указанные в извещении выявленные нарушения по результатам камерального контроля путем сверки данных указанных в формах налоговой отчетности, регистров налогового, бухгалтерского учета и сопоставить все это с первичной бухгалтерской документацией.

И в случае обнаружения ошибок или разницы необходимо предоставить дополнительные формы налоговой отчётности за указанные периоды, и уплатить в случае обнаружения по ранее исчисленным налогам, обязательным и социальным платежам недоимку и пеню.

Так же необходимо ответить на полученное извещение от УГД. К ответу приложить документы (регистры налогового и бухгалтерского учета, сводные таблицы, первичную документацию и так далее) для подтверждения того чтобы уведомить УГД, что нарушения, указанные в извещении организацией, не были обнаружены. Ответ на извещение необходимо оформить в соответствии с пп. 2) п.1 статьи 96 Налогового Кодекса.Это позволит организации при оценке степени рисков в СУР не снижать баллы за не исполненные извещения о нарушениях, выявленных по результатам камерального контроля.

#камеральныйконтроль

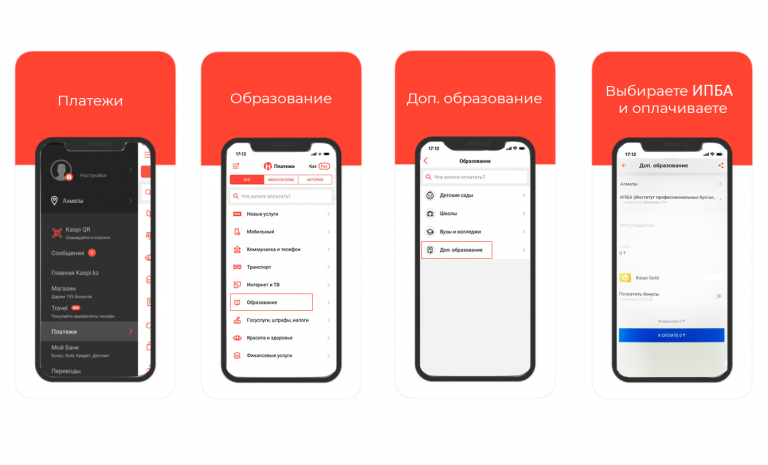

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК