г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

21.08.2023

В каком периоде будет возникать доход у ИП на СНР УД, если оплата получена в декабре, а услуга оказана в январе?

В п.1 статьи 190 Налогового Кодекса Республики Казахстан налоговым учетом является процесс ведения налогоплательщиком (налоговым агентом) учетной документации в соответствии с требованиями настоящего Кодекса в целях обобщения и систематизации информации об объектах налогообложения и (или) объектах, связанных с налогообложением, а также исчисления налогов и платежей в бюджет и составления налоговой отчетности.

Согласно п.1 - 3 Статья 192 Налогового Кодекса Республики Казахстан если иное не установлено Налоговым Кодексом, налогоплательщик (налоговый агент) осуществляет ведение налогового учета в тенге по методу начисления в порядке и на условиях, установленных Налоговым Кодексом.

Метод начисления является методом учета, согласно которому результаты операций и прочих событий признаются по факту их совершения, в том числе со дня выполнения работ, предоставления услуг, отгрузки и передачи товаров покупателю или его доверенному лицу с целью реализации или оприходования имущества, а не со дня получения или выплаты денег или их эквивалента.

Налогоплательщик (налоговый агент) на основе налогового учета по итогам налогового периода определяет объекты налогообложения и (или) объекты, связанные с налогообложением, и исчисляет налоги и платежи в бюджет.

В пп.1) и 3) п.1, п. 3 и 4 статьи 190 Налогового Кодекса Республики Казахстан указано, что:

Если иное не установлено п. 4 статьи 190 Налогового Кодекса, налоговый учет основывается на данных бухгалтерского учета. Порядок ведения бухгалтерской документации устанавливается законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Лица, на которых в соответствии с Законом Республики Казахстан "О бухгалтерском учете и финансовой отчетности" не возложена обязанность по ведению бухгалтерского учета и составлению финансовой отчетности, организуют и ведут налоговый учет в соответствии с главой 23, главой 24 Налогового Кодекса и правилами, утвержденными уполномоченным органом.

В соответствие с п.2 статьи 2 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности» индивидуальные предприниматели вправе не осуществлять ведение бухгалтерского учета (кроме составления и хранения первичных документов) и составление финансовой отчетности при соответствии одновременно следующим условиям:

При несоответствии одному из условий, указанных в п. 2 статьи 2 Закона «О бухгалтерском учете и финансовой отчетности», индивидуальный предприниматель обязан осуществлять ведение бухгалтерского учета и составление финансовой отчетности с месяца, следующего за месяцем, в котором возникло такое несоответствие.

Индивидуальный предприниматель, соответствующий условиям, указанным в п. 2 статьи 2 Закона «О бухгалтерском учете и финансовой отчетности», и самостоятельно принявший решение о ведении бухгалтерского учета и финансовой отчетности, вправе осуществлять ведение такого учета с месяца, следующего за месяцем, в котором принято такое решение.

В пп.2) статьи 1 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности» определено, что первичные учетные документы (далее - первичные документы) – это документальное свидетельство как на бумажном, так и на электронном носителе факта совершения операции или события и права на ее совершение, на основании которого ведется бухгалтерский учет.

В соответствие с п.4 статьи 7 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности» первичные документы должны быть составлены в момент совершения операции или события либо непосредственно после их окончания.

Согласно п. 2, 4, 5, 12, 13 и 14 Приказа Министра финансов Республики Казахстан «Об утверждении Правил организации и ведения налогового учета индивидуальными предпринимателями, на которых в соответствии с Законом Республики Казахстан от 28 февраля 2007 года "О бухгалтерском учете и финансовой отчетности" не возложена обязанность по ведению бухгалтерского учета и составлению финансовой отчетности» (далее- Правила)

Индивидуальный предприниматель обеспечивает организацию налогового учета, в том числе составление, хранение первичных учетных документов, а также проведение инвентаризации.

Операции и события отражаются в налоговом учете с подкреплением оригиналов первичных учетных документов.

В целях ведения налогового учета согласно пп. 2) статьи 201 Налогового кодекса индивидуальным предпринимателем составляются первичные учетные документы.

Первичные учетные документы составляются в день совершения операции или события, либо непосредственно после их окончания.

Первичные учетные документы составляются в соответствии с требованиями, установленными Правилами ведения бухгалтерского учета.

Вывод:

Следовательно, доход будет признаваться в том периоде в котором фактически оказана услуга, то есть в январе.

#оплатавдекабре

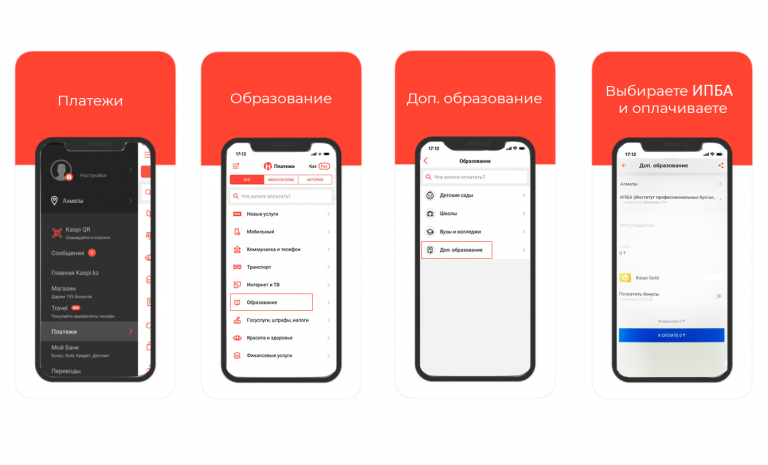

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК