г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

17.11.2023

Можно ли отнести на вычеты по КПН без удержания из дохода работников уплаченные за свой счет ИПН, ОПВ и ВОСМС?

В соответствие с п.1 статьи 242 Налогового Кодекса Республики Казахстан расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода с учетом положений, установленных настоящей статьей и статьями 243 – 263 Налогового Кодекса, за исключением расходов, не подлежащих вычету в соответствии с Налоговым Кодексом.

Положения настоящего пункта применяются к расходам налогоплательщика, понесенным как в Республике Казахстан, так и за ее пределами.

Согласно статье 263 Налогового Кодекса Республики Казахстан если иное не установлено статьей 263 Налогового Кодекса, в отчетном налоговом периоде вычету подлежат налоги и платежи в бюджет, уплаченные в бюджет Республики Казахстан или иного государства:

При этом уплаченные суммы налогов и платежей в бюджет определяются с учетом проведения зачетов в порядке, определенном статьями 102 и 103 Налогового Кодекса.

Исчисление и начисление налогов и платежей в бюджет производятся в соответствии с налоговым законодательством Республики Казахстан или иного государства (для налогов и платежей, уплаченных в бюджет иного государства).

В соответствие с п.1 статьи 316 Налогового Кодекса Республики Казахстан плательщиками индивидуального подоходного налога являются физические лица, имеющие объекты налогообложения в виде облагаемого дохода физического лица у источника выплаты и при самостоятельном налогообложении.

Согласно п.1 статьи 317 Налогового Кодекса Республики Казахстан по доходам, подлежащим налогообложению у источника выплаты, гражданина Республики Казахстан, иностранца или лица без гражданства, являющегося резидентом Республики Казахстан (далее – физическое лицо-резидент), исчисление, удержание и перечисление индивидуального подоходного налога, а также представление налоговой отчетности производятся налоговым агентом в порядке и сроки, которые установлены главой 35, параграфом 1 главы 36, главой 38 и статьей 657 Налогового Кодекса, по ставкам, предусмотренным статьей 320 Налогового Кодекса.

В п.1 статьи 351 Налогового Кодекса Республики Казахстан указано, что исчисление индивидуального подоходного налога по доходам, подлежащим налогообложению у источника выплаты, производится налоговым агентом при начислении дохода, подлежащего налогообложению.

Согласно п. 1 статьи 257 Налогового Кодекса Республики Казахстан вычету подлежат расходы работодателя по доходам работника, подлежащим налогообложению, указанным в п. 1 статьи 322 Налогового Кодекса (в том числе расходы работодателя по доходам работника, указанным в пп. 20), 22), 23) и 24) п. 1 статьи 644 Налогового Кодекса), за исключением:

В соответствие с п.5 статьи 351 Налогового Кодекса Республики Казахстан при уплате налоговым агентом суммы индивидуального подоходного налога, исчисленной с доходов, подлежащих налогообложению у источника выплаты в соответствии с положениями Налогового Кодекса, за счет собственных средств без его удержания обязанность налогового агента по удержанию и перечислению индивидуального подоходного налога у источника выплаты считается исполненной.

Согласно пп. 47) п.2 статьи 319 Налогового Кодекса Республики Казахстан не рассматриваются в качестве дохода физического лица суммы индивидуального подоходного налога, исчисленные и уплаченные налоговым агентом в соответствии с положениями Налогового Кодекса, обязательных пенсионных взносов, исчисленные и уплаченные агентом по уплате обязательных пенсионных взносов в соответствии с Законом Республики Казахстан "О пенсионном обеспечении в Республике Казахстан" с доходов физического лица-резидента за счет собственных средств, без их удержания.

В пп. 3) п.1

В соответствие с п.1 и 7 статьи 24 Закона Республики Казахстан «О пенсионном обеспечении в Республике Казахстан» обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы в единый накопительный пенсионный фонд подлежат уплате агентами по ставкам, определяемым Законом «О пенсионном обеспечении в Республике Казахстан».

Удержанные (начисленные) обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы перечисляются в Государственную корпорацию

В пп. 28) статьи 1 Закона Республики Казахстан «О пенсионном обеспечении в Республике Казахстан» определено, что агент по уплате обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов (далее – агент) – это физическое или юридическое лицо, включая иностранное юридическое лицо, осуществляющее деятельность в Республике Казахстан через постоянное учреждение, филиалы, представительства иностранных юридических лиц, исчисляющие, удерживающие (начисляющие) и перечисляющие обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы в единый накопительный пенсионный фонд в порядке, определяемом законодательством Республики Казахстан.

В качестве агента по исчислению (начислению), перечислению единого платежа за работников рассматриваются налоговые агенты, определенные в соответствии со статьей 776-1 Кодекса Республики Казахстан "О налогах и других обязательных платежах в бюджет" (Налоговый кодекс).

Согласно пп. 2) п.2 статьи 14 Закона Республики Казахстан «Об обязательном социальном медицинском страховании» плательщиками взносов являются работники, в том числе государственные и гражданские служащие, за исключением военнослужащих, сотрудников правоохранительных, специальных государственных органов.

В пп. 2) статьи 1 Закона Республики Казахстан «Об обязательном социальном медицинском страховании» определено, что плательщики отчислений и (или) взносов (далее – плательщики) – это лица, осуществляющие исчисление, удержание, перечисление, уплату отчислений и (или) взносов в фонд социального медицинского страхования в порядке, установленном Законом «Об обязательном социальном медицинском страховании».

Вывод:

Соответственно в том случае если суммы ИПН, ОПВ и ВОСМС без их удержания были уплачены налоговым агентом за счет собственных средств.

Следовательно, такие налоги и социальные платежи не подлежат отнесению на вычеты целях исчисления корпоративного подоходного налога.

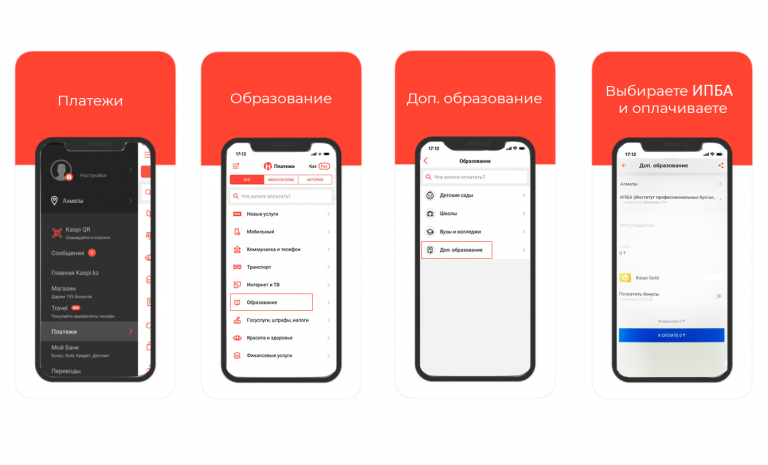

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК