г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

13.09.2023

Можно ли применить вычет в размере 14 МРП к доходу работника, работающего по совместительству?

Согласно пп. 1) п.2 статьи 342 Налогового Кодекса Республики Казахстан налоговые вычеты подлежат применению налоговым агентом – по доходам, подлежащим налогообложению у источника выплаты, в порядке и случаях, предусмотренных статьей 343 Налогового Кодекса.

В пп. 53) п.1 статьи 1 Налогового Кодекса Республики Казахстан определено, что налоговый агент – это индивидуальный предприниматель, лицо, занимающееся частной практикой, юридическое лицо, в том числе его структурные подразделения, а также юридическое лицо-нерезидент, на которых в соответствии с Налоговым Кодексом возложена обязанность по исчислению, удержанию и перечислению налогов, удерживаемых у источника выплаты.

Согласно п.1 статьи 351 Налогового Кодекса Республики Казахстан исчисление индивидуального подоходного налога по доходам, подлежащим налогообложению у источника выплаты, производится налоговым агентом при начислении дохода, подлежащего налогообложению.

Сумма индивидуального подоходного налога исчисляется путем применения ставок, установленных статьей 320 Налогового Кодекса, к сумме облагаемого дохода у источника выплаты, определяемого в соответствии с разделом 8 Налогового Кодекса.

В соответствие с пп. 1) – 4) п.2, пп. 1) и 2) п.3 статьи 350 Налогового Кодекса Республики Казахстан если иное не установлено п. 3 статьи 350 Налогового Кодекса, налоговыми агентами признаются следующие лица, выплачивающие доход физическому лицу-резиденту:

При этом юридическое лицо-нерезидент признается налоговым агентом с даты постановки его филиала, представительства или постоянного учреждения без открытия филиала или представительства на регистрационный учет в налоговых органах Республики Казахстан;

Не признаются налоговыми агентами:

В п.1, 1-1 статьи 353 Налогового Кодекса Республики Казахстан указано, что сумма облагаемого дохода работника определяется в следующем порядке:

Сумма облагаемого дохода работника, определенная п. 1 статьи 353 Налогового Кодекса, уменьшается на 90 процентов, если начисленный доход работника за налоговый период не превышает 25-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

В соответствие с пп. 3) п. 1, пп. 1) п.2 статьи 342 Налогового Кодекса Республики Казахстан физическое лицо имеет право на применение стандартных налоговых вычетов (далее – стандартные вычеты)

Налоговые вычеты подлежат применению:

Согласно пп.1) п.1, п.3 статьи 343 Налогового Кодекса Республики налоговые вычеты, за исключением налоговых вычетов в виде обязательных пенсионных взносов, по взносам на обязательное социальное медицинское страхование и по пенсионным выплатам, указанным в п. 1 статьи 345 Налогового Кодекса, применяются налоговым агентом у источника выплаты на основании заявления физического лица о применении налоговых вычетов.

Физическое лицо вправе применить за налоговый период определенный вид налогового вычета только у одного налогового агента, за исключением налоговых вычетов в виде обязательных пенсионных взносов и по взносам на обязательное социальное медицинское страхование.

В пп.1), п.1 статьи 346 Налогового Кодекса Республики Казахстан указано, что стандартными вычетами являются 14-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года. Стандартный вычет применяется за каждый календарный месяц. Общая сумма стандартного вычета за календарный год не должна превышать 168-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Выводы:

#работапосовместительству

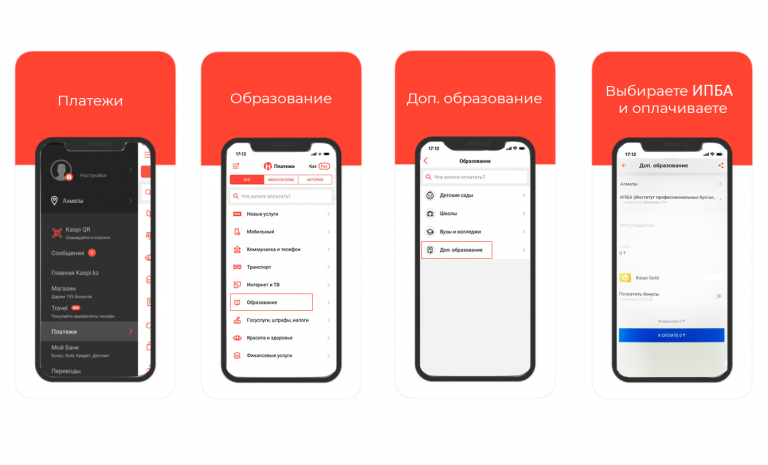

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК