г.Алматы, пр. Аль-Фараби, д.21 блок 10, н.п. 1070л

11.07.2024

Что предусмотрено в Проекте Налогового Кодекса Республики Казахстан о том должны ли будут физические лица –нерезиденты представлять форму 250 в 2025 г.?

Материал актуален по состоянию на дату публикации 11.07.2024 года.

На портале

1. Физические лица, указанные в пункте 2 настоящей статьи, составляют декларацию об активах и обязательствах по состоянию на 31 декабря года, предшествующего году представления декларации об активах и обязательствах, если иное не установлено Конституционным законом Республики Казахстан

2. Декларация об активах и обязательствах представляется следующим физическим лицом, являющимся на 31 декабря года, предшествующего году представления декларации об активах и обязательствах:

1) совершеннолетним лицом:

гражданином Республики Казахстан;

кандасом;

лицом, имеющим вид на жительство;

иностранцем или лицом без гражданства, являющимся резидентом Республики Казахстан;

2) в случаях, определенных пунктом 4 настоящей статьи, несовершеннолетним лицом:

гражданином Республики Казахстан,

кандасом,

лицом, имеющим вид на жительство,

иностранцем или лицом без гражданства, являющимся резидентом Республики Казахстан.

3. В целях применения настоящего Кодекса налоговое обязательство несовершеннолетнего лица и (или) недееспособного или ограниченно дееспособного лица исполняется законным представителем в соответствии с законами Республики Казахстан.

4. Несовершеннолетние лица, указанные в подпункте 3) пункта 2 настоящей статьи, представляют декларацию об активах и обязательствах при наступлении у данных лиц по состоянию на 31 декабря года, предшествующего году представления такой декларации, любого из следующих случаев:

1) наличие на праве собственности имущества, подлежащего государственной или иной регистрации, имущества, по которому права и (или) сделки подлежат государственной или иной регистрации за пределами Республики Казахстан;

2) наличие доли в строительстве недвижимости, в том числе за пределами Республики Казахстан;

3) наличие на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан, суммы денег совокупно превышающей по всем банковским вкладам 1000-кратный размер месячного расчетного показателя;

4)

5. Положения настоящей статьи не распространяются на иностранцев или лиц без гражданства, являющихся сотрудниками аккредитованных в Республике Казахстан дипломатических или приравненных к ним представительств, консульских учреждений иностранных государств, международных организаций и их представительств, а также членов их семей, проживающих вместе с ними.

6. Декларация об активах и обязательствах подразделяется на следующие виды:

1) первоначальная - декларация об активах и обязательствах, представляемая физическим лицом в связи с тем, что установленная обязанность по представлению такой декларации возникла впервые;

2) очередная - декларация об активах и обязательствах, представляемая физическим лицом в соответствии с Конституционным законом Республики Казахстан «О выборах в Республике Казахстан», законами Республики Казахстан «О противодействии коррупции», «О банках и банковской деятельности», «О страховой деятельности», «О рынке ценных бумаг» после представления таким физическим лицом первоначальной декларации об активах и обязательствах;

3) дополнительная - декларация об активах и обязательствах, представляемая физическим лицом при внесении изменений и (или) дополнений в ранее представленную декларацию об активах и обязательствах физического лица, к которой относятся данные изменения и (или) дополнения, за исключением случаев, установленных подпунктом 7) пункта 5 статьи 211 настоящего Кодекса;

4) дополнительная по уведомлению - декларация об активах и обязательствах, представляемая физическим лицом при внесении изменений и (или) дополнений в ранее представленную декларацию об активах и обязательствах, в которой налоговым органом выявлены нарушения по результатам камерального контроля по активам и обязательствам физического лица.

7. Декларация об активах и обязательствах представляется один раз, за исключением представления:

1) лицами, на которых возложена обязанность по представлению декларации в соответствии с Конституционным законом Республики Казахстан «О выборах в Республике Казахстан» и законами Республики Казахстан «О противодействии коррупции», «О банках и банковской деятельности в Республике Казахстан», «О страховой деятельности», «О рынке ценных бумаг»;

2) дополнительной налоговой отчетности, предусмотренной статьей 211 настоящего Кодекса.

Примечание. В целях настоящего раздела под месячным расчетным показателем понимается МРП и действующего на 31 декабря отчетного налогового периода, предшествующего году представления декларации об активах и обязательствах физического лица.

В статье 213

1. Физическое лицо признается резидентом в случаях:

1) постоянного пребывания в Республике Казахстан;

2) наличия центра жизненных интересов в Республике Казахстан.

2. Постоянным пребыванием в Республике Казахстан для налогового периода является нахождение физического лица в Республике Казахстан в любом последовательном двенадцатимесячном периоде, оканчивающемся в данном налоговом периоде:

1) не менее ста восьмидесяти трех календарных дней (включая дни приезда и отъезда);

2) не менее девяноста календарных дней (включая дни приезда и отъезда) для инвестиционного резидента МФЦА в соответствии с условиями, установленными Конституционным законом Республики Казахстан «О Международном финансовом центре «Астана».

1) физическое лицо имеет гражданство Республики Казахстан или разрешение на проживание в Республике Казахстан (вид на жительство);

2) супруг(а) и (или) близкие родственники физического лица проживают в Республике Казахстан;

3) наличие в Республике Казахстан недвижимого имущества, принадлежащего на праве собственности или на иных основаниях физическому лицу и (или) супругу(е) и (или) его близким родственникам, доступного в любое время для его проживания и (или) для проживания супруга(и) и (или) его близких родственников.

4. Независимо от времени проживания в Республике Казахстан и любых других критериев, предусмотренных настоящей статьей, резидентом признается физическое лицо:

1) командированное за рубеж органами государственной власти, в том числе сотрудник дипломатических, консульских учреждений, международных организаций, а также члены семьи указанного физического лица;

2) член экипажа транспортного средства, принадлежащего юридическому лицу или гражданину Республики Казахстан, осуществляющего регулярные международные перевозки;

3) военнослужащий и гражданский персонал воинских частей или воинских соединений Республики Казахстан, дислоцированных за пределами Республики Казахстан;

4) работающее на объекте, находящемся за пределами Республики Казахстан и являющемся собственностью Республики Казахстан или субъектов Республики Казахстан (в том числе на основе концессионных договоров);

5) находящееся за пределами Республики Казахстан с целью обучения, в том числе стажировки или прохождения практики, лечения или прохождения оздоровительных, профилактических процедур, в течение периода обучения, в том числе стажировки или прохождения практики, лечения или прохождения оздоровительных, профилактических процедур;

6) преподаватель и (или) научный работник, находящиеся за пределами Республики Казахстан с целью преподавания, консультирования или осуществления научных работ, в течение периода оказания (выполнения) указанных услуг (работ).

Положения настоящего пункта распространяются на физическое лицо, являющееся гражданином Республики Казахстан (или подавшее заявление о приеме в гражданство Республики Казахстан или о разрешении постоянного проживания в Республике Казахстан без приема в гражданство Республики Казахстан).

Таким образом согласно

Так же в соответствии с Законом Республики Казахстан от 1 июля 2024 года № 105-VIII «О внесении изменений и дополнений в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и Закон Республики Казахстан «О введении в действие Кодекса Республики «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс),

Публичное обсуждение

С полным текстом проекта можно ознакомиться по следующей ссылке:

https://legalacts.egov.kz/npa/view?id=15096317

#проект #проектНК #налоговыйкодекс #физлицо #нерезидент #ФНО250 #физлица #нерезиденты #ипба

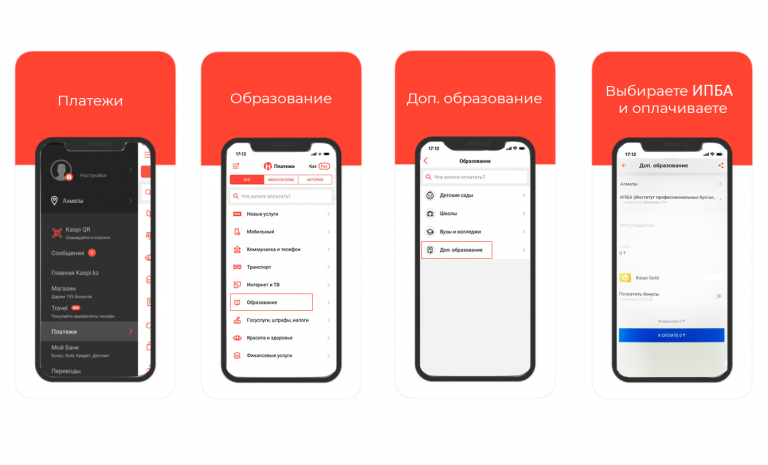

Если Вы выбрали оплату через мобильное приложение Kaspi, зайдите во вкладку Платежи → Образование → Доп. Образование.

Наименование организации введите Институт Профессиональных Бухгалтеров и Аудиторов РК